美联储拉开了央行超级周的序幕,而欧洲央行周三给自己临时加戏但效果一般。

英国央行周四继续加息25个基点至1.25%,这已经是自去年12月以来的连续第五次加息了。此外,央行还预期英国通胀将在今年10月突破11%,并且已经为未来更“有力”的行动做好了准备。虽然基本符合预期,英镑还是跳升至1.2351。

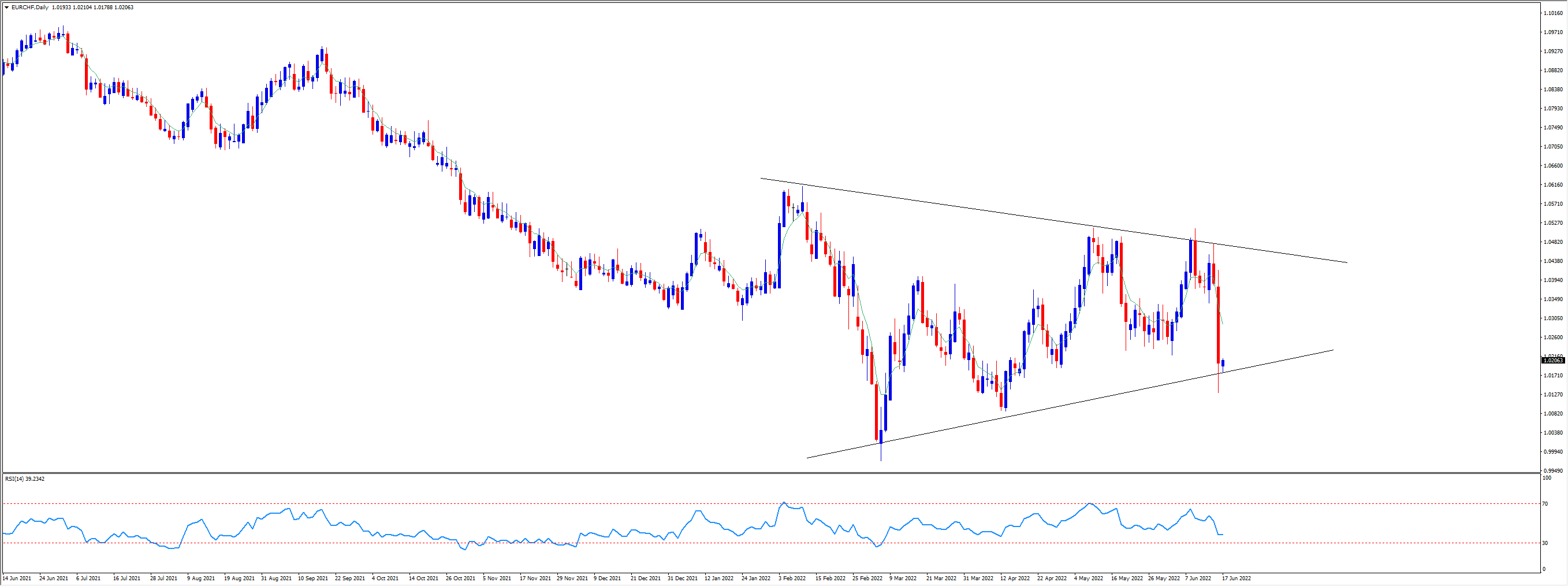

昨天令人意外的消息是瑞士央行突然宣布了50个基点的加息。这是15年以来的首次加息,而此前最大胆的预期都显示央行最早要到7月才会有所行动。瑞士法郎兑美元大张3%。欧元兑瑞郎录得自2015年取消与欧元挂钩以来的最大单日跌幅,并下探至2个月低点。

EURCHF

瑞士央行1万亿美元的资产负债表上近一半为美元资产,其中美股约2000亿美元。这也就意味着一旦其开启紧缩周期,或将给美元和美股带来额外的压力。

日本央行最近有点忙。空头在本周又一次疯狂抛售日本国债,押注日本央行将放弃或调整收益率曲线控制政策,即不再把10年期债券收益率目标锁定在0.25%。而日本央行则不断加码无限量购买国债来进行应对。这也是日元在过去几个月始终处于贬值通道的原因。

尽管日本的5月通胀同比增速已经来到目标水平上方的2.5%,尽管美国和日本的基准利差越来越大,尽管国债遭到国际投资者的阻击,但日本央行今天还是毅然选择坚守其超级宽松政策,重申将继续以0.25%的固定利率购买10年期国债,成为全球主要央行中仅剩的鸽派。

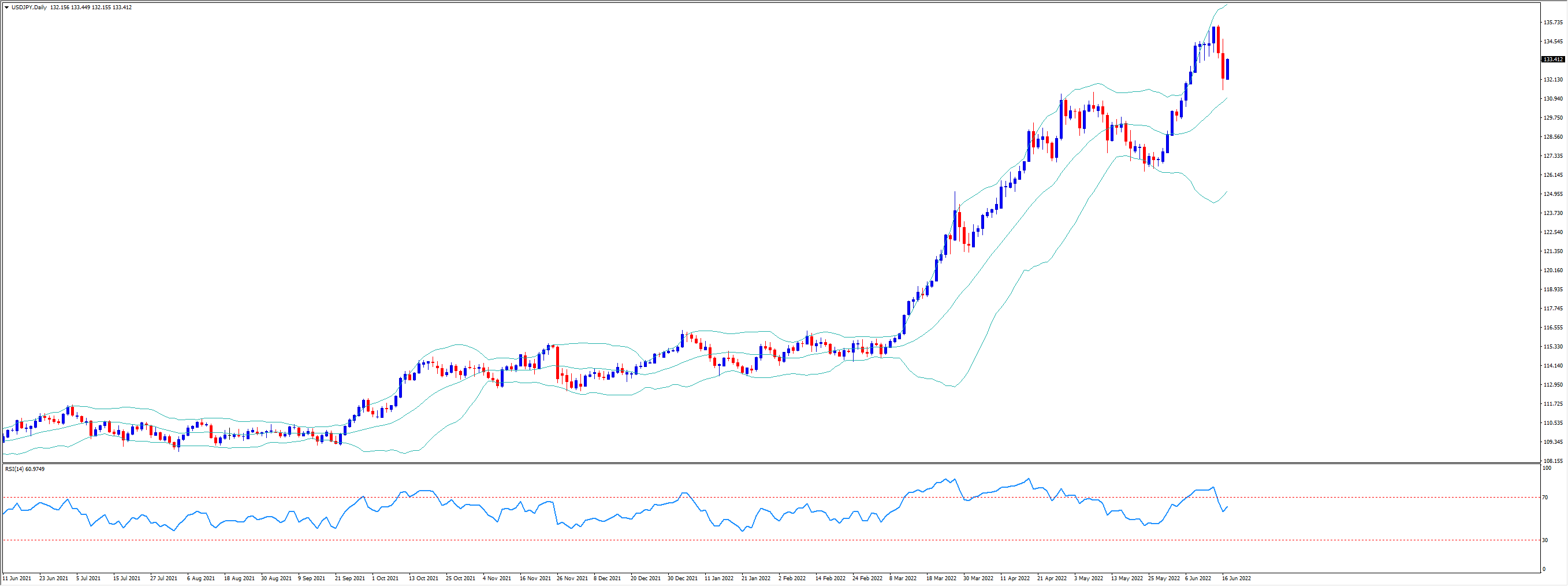

考虑到日本连续10个月出现贸易逆差且5月逆差数值刷新8年新高,弱势日元或许能提振出口将贸易帐“扭亏为盈”,从这个角度来看日本央行应该不会过于担心。美/日若能守住布林带中轨,短线依旧保持乐观有望再次冲击135关口。

USDJPY

美元指数连续两天回落,显然是受到了多家央行轮番加息和靴子落地后获利了结的影响。但在加息预期和避险属性的双重加持之下,现在很难去看空美元的行情。

做好交易准备了吗?

只需少量入金便可随时开始交易,简单的开户流程,几分钟之内即可申请。

关于参考利率,你需要知道的一切

LIBOR的替代已成为全球金融市场的重大转变,后GFC改革导致引入了一系列替代参考利率(ARRs)。通常,这些由各国货币当局管理的ARRs被视为免除银行信用风险的利率,虽然通常仅为隔夜利率,但仍然可以构建利率期限结构。本文探讨了引入的ARRs的范围、计算方式以及它们之间的区别。

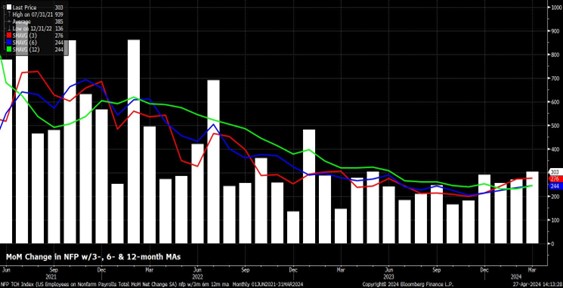

假期期间的非农数据重要吗?几个角度来分析

在假期期间的5月3号晚间20:30会公布美国4月份的非农就业数据。

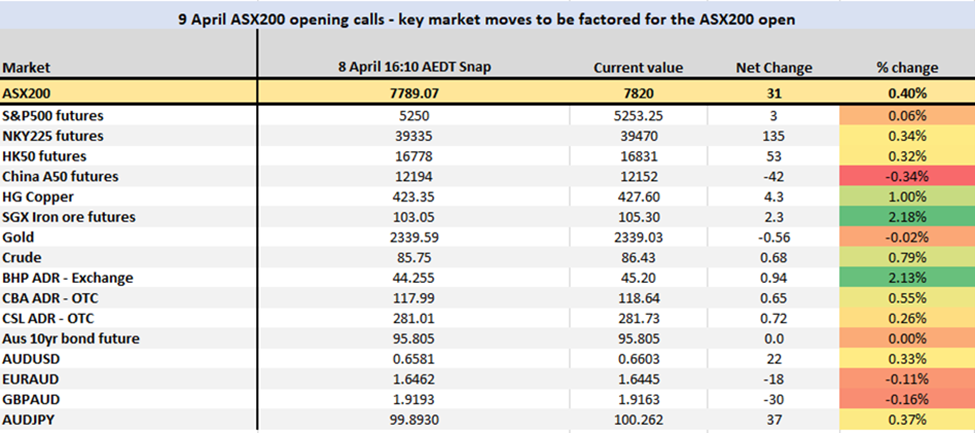

交易者洞察——在“关键”的美国CPI数据发布前调整仓位

对交易者来说,美国交易时段波动较大,加沙地带可能实现停火带来的任何一丝积极情绪并未在市场中持续太久。买盘进场前,布伦特原油一度跌至88.78美元,随后稳步攀升至90关口上方。黄金也紧随其后,回升至2340美元水平,并在疲软时表现出良好的支撑。

未来一周策略:在就业数据和鲍威尔讲话前,阻力最小的路径指向上行

上周的交易时间被复活节假期缩短,金融市场相对平静,数据和新闻流相对较少,给参与者留下了时间和空间来思考前一周的央行活动,同时让资产继续走最小阻力路径,股市持续表现良好。然而,这周情况将有所活跃,数据日程将更加繁忙,重点是3月美国劳动力市场报告和包括美联储主席鲍威尔在内的众多FOMC发言人的讲话。

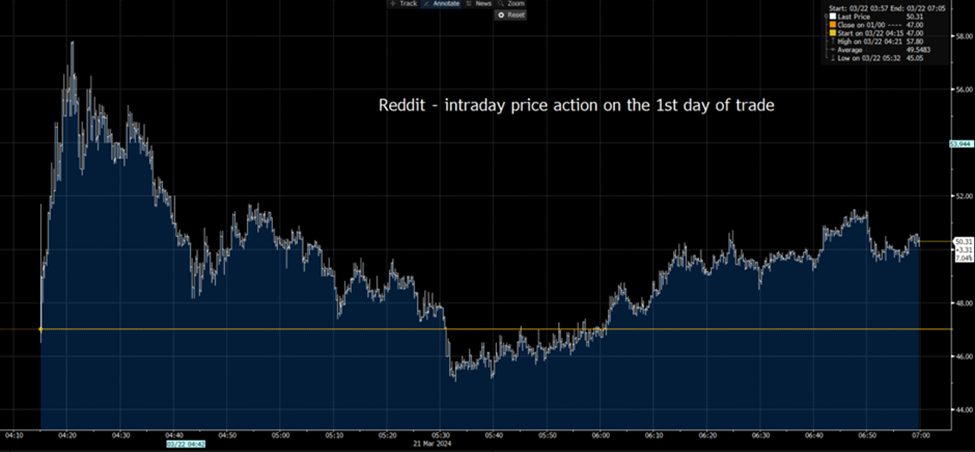

Reddit: 一个新的交易员宠儿完成上市

Pepperstone客户现在可以在MT5平台上交易Reddit,支持做多和做空,且佣金为0%。

交易者洞察 – 宽容的美联储是多头的绿灯

我们经历了FOMC会议和本周的重要风险事件,广大投资者听到了他们想听到的消息 – 美联储对通胀持宽容态度,尽管两个CPI数据较热,但他们的想法并没有发生太大变化。