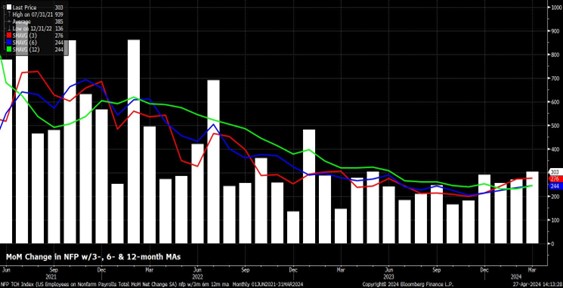

在假期期间的5月3号晚间20:30会公布美国4月份的非农就业数据。

总体非农就业人数预计将增长+25万,略低于3月份的+30.3万,同时也略低于三个月平均就业增长+27.6万。尽管如此,与共识一致的就业人数将大致符合就业增长与劳动力规模增长保持同步所需的 “盈亏平衡 “就业增长速度。现在这个阶段,新增就业就业人数的估计范围很广,从+19万到+28万不等。

鉴于撰写本文时,ISM PMI调查、ADP就业数据以及月度挑战者裁员调查均尚未发布,但还是有一些指标可供参考。 4月份标准普尔PMI数据显示中小企业的就业人数自 2020年6 月以来首次出现整体下滑,制造业和服务业均疲软,反过来又给就业报告带来适度的下行风险。

然而,每周初请失业金人数并没有表明 NFP 数据存在这种下行风险,从 3月到4月的4个调查周,首次申请失业救济人数保持在 21.2 万不变。与此同时,根据企业调查,4月份平均时薪应环比增长0.3%,与3月份的增幅基本持平,尽管4月份的增长率可能会四舍五入至环比 0.4%。然而,和2023年的高增速相对比,年薪资增幅应该会下降至 4.0%,这代表实际盈利增长温和,而且工资压力持续降温,这与经济增长越来越相符。

就家庭调查而言,4月份失业率可能会维持在3.8%,维持在去年第三季度以来的窄幅区间内,但从历史角度来看,仍然代表劳动力市场趋紧,并且很可能接近充分就业。同样,继 3 月份环比上升 0.2 个百分点后,4 月份劳动力参与率应保持在 62.7% 不变,参与率略低于 23 年下半年的周期高点。

总而言之,四月份就业报告应再次表明美国劳动力市场仍然极其紧张,就业继续稳步增长,失业率处于低位,收入增长放缓。

然而,该报告的政策影响可能相对有限,至少在符合或接近共识预期的情况下是这样。

尽管鲍威尔主席可能会在5月1日的联邦公开市场委员会 (FOMC) 新闻发布会上提供最新观点,但鲍威尔在 3 月份表示,强劲的就业市场“本身”并不是推迟政策正常化的理由,而是“意外”的劳动力市场疲软可能需要更大的政策支持。

考虑到这一点,并考虑到最近鹰派重新定价的程度,即 OIS 曲线目前仅定价了今年的降息 34 个基点(3月份FOMC会议之前的是73个基点),似乎就4月份劳动力市场报告而言,风险平衡偏向于市场对未达预期的反应比对超预期的反应更显着。

当然,这种温和的反应预计会导致股市和国债双双上涨,而美元则走软。然而,即使数据强于预期,股市的任何重大下跌也应该相对有限,因为就业市场吃紧将继续支撑支出,从而支撑盈利增长,同时还考虑到“美联储看跌期权”联邦基金利率的下一步举措仍可能在今年某个时候走低。然而,降息的时间仍然不确定,尽管第三季度的降息似乎是目前最合理的情况。

尽管联邦公开市场委员会双重使命面临的风险继续得到更好的平衡,但除非劳动力市场突然出人意料地疲软,否则5月15日公布的4月份消费者物价指数 (CPI) 数据更重要。因为可能对政策前景和任何持续的市场走势产生更大的影响。

做好交易准备了吗?

只需少量入金便可随时开始交易,简单的开户流程,几分钟之内即可申请。

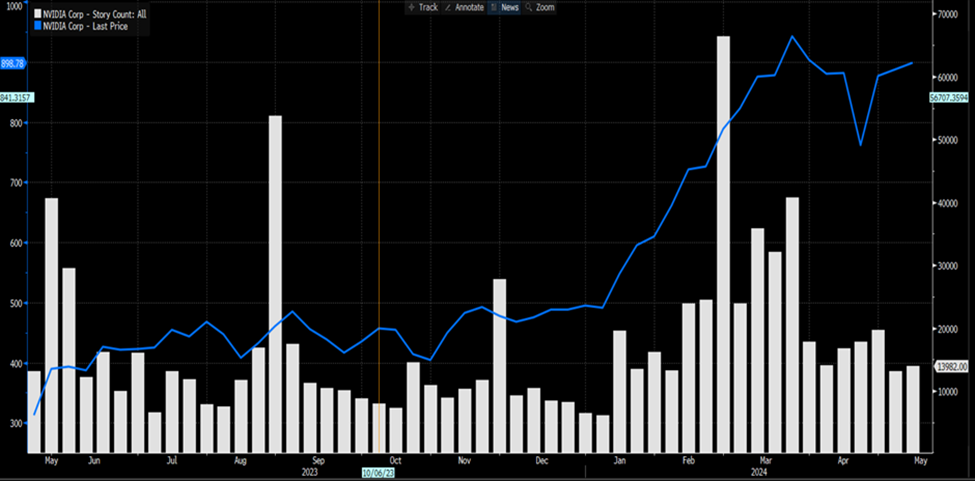

英伟达2025年第一季度财报预览 – 巨兽是否会苏醒?

英伟达将于5月22日市场收盘后不久(通常为 06:20 AEDT / 21:20 UK)发布财报。

鸽派的英央行,齐头并进的富时100指数

正如预期,英国央行货币政策委员会在 5 月政策会议结束时将银行利率维持在 5.25%,符合市场普遍预期,也符合英镑 OIS 曲线在会议前完全贴现的结果。保持不变意味着政策连续第六次保持不变,英央行利率目前处于去年 8 月以来全球金融危机后的高位。

HK50牛市爆发:上行动能还会持续多久?

4月中旬以来,HK50的上行走势引发了越来越多的市场关注。

关于参考利率,你需要知道的一切

LIBOR的替代已成为全球金融市场的重大转变,后GFC改革导致引入了一系列替代参考利率(ARRs)。通常,这些由各国货币当局管理的ARRs被视为免除银行信用风险的利率,虽然通常仅为隔夜利率,但仍然可以构建利率期限结构。本文探讨了引入的ARRs的范围、计算方式以及它们之间的区别。

交易者洞察——在“关键”的美国CPI数据发布前调整仓位

对交易者来说,美国交易时段波动较大,加沙地带可能实现停火带来的任何一丝积极情绪并未在市场中持续太久。买盘进场前,布伦特原油一度跌至88.78美元,随后稳步攀升至90关口上方。黄金也紧随其后,回升至2340美元水平,并在疲软时表现出良好的支撑。

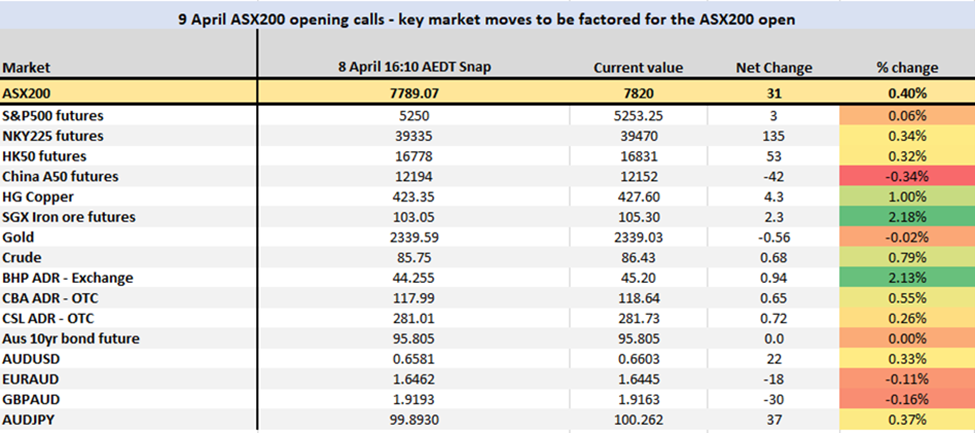

未来一周策略:在就业数据和鲍威尔讲话前,阻力最小的路径指向上行

上周的交易时间被复活节假期缩短,金融市场相对平静,数据和新闻流相对较少,给参与者留下了时间和空间来思考前一周的央行活动,同时让资产继续走最小阻力路径,股市持续表现良好。然而,这周情况将有所活跃,数据日程将更加繁忙,重点是3月美国劳动力市场报告和包括美联储主席鲍威尔在内的众多FOMC发言人的讲话。