•

本周关注

2月28日(周一):澳洲1月零售销售

3月1日(周二):中国2月制造业PMI、澳洲联储利率决议、德国1月零售销售、加拿大四季度GDP、美国2月制造业PMI

3月2日(周三):澳洲四季度GDP、欧元区2月CPI、美国2月ADP、加拿大央行利率决议

3月3日(周四):中国2月服务业PMI、欧元区1月失业率、美国2月服务业PMI、鲍威尔听证会

3月4日(周五):欧元区1月零售销售、美国2月非农报告

俄乌局势猜想

俄罗斯通过强硬的军事行动向西方表达了非常清晰的“红线”,即北约必须停止东扩,乌克兰走向中立化和去军事化!

对俄罗斯来说,占领乌克兰全境并不是最优选项(治理融合、经济成本、舆论压力等方面考量)。要知道俄罗斯仅派遣了19万驻军中不到一半的兵力进入到乌克兰,而乌克兰的正规军可能有13万左右,这样的兵力对比下想要实现全面摧毁或占领并不现实,以战逼谈或者以战逼降或许才是普京真正的目的。

周日普京已经让“核威慑力量”处于战备状态,此后双方在白俄罗斯边境地区展开了停火谈判。战争落幕应该只是时间问题。

到目前为止,欧美国家的制裁措施力度非常有限。本周除了关注俄乌局势的发展之外,是否会将俄罗斯主要银行踢出国际结算体系(SWIFT)将会是金融市场需要面对的又一大不确定性,美元兑卢布(USDRUB)的反应会最为直接。黄金、原油和股市等或将继续遭遇剧烈波动。

股市

由于欧美国家对俄罗斯的制裁措施不及预期强硬,美股在经历了战争爆发之初的恐慌抛售后逐渐恢复平静。标普500和纳斯达克的周线涨幅在1%上下,道指几乎收平。

相比于欧洲,隔岸观火的美国可谓坐收渔翁之利。在将欧洲俄罗斯拖入泥潭的同时疯狂出口能源和军备,顺便吸引了全球资本的回流。

1950年以来的历史告诉我们,在历次大规模战争(朝鲜、越南、海湾、阿富汗、伊拉克、克里米亚等)爆发后的12个月内,标普500在一年内的平均涨幅超过10%,而两年内的平均涨幅接近20%。当然,这背后还有其他因素的共同作用。

问题在于,现在到了入市抄底的时机吗?

首先这当然取决于事态的发展。西方国家将如何通过SWIFT制裁俄罗斯是本周初的焦点,俄乌能否尽快开启谈判同样是重要信号。

而在美国内部来看,地缘政治危机是否会促使美联储重新评估加息路径?上周五公布的1月核心PCE进一步升高至5.2%,创1983年4月以来新高。本周五的非农报告尤其是工资增速将成为美联储最新的数据参考。至少目前,市场对于3月加息50bp的押注已经降至20%以下,而全年加息次数的预期也降至“仅”有6次。

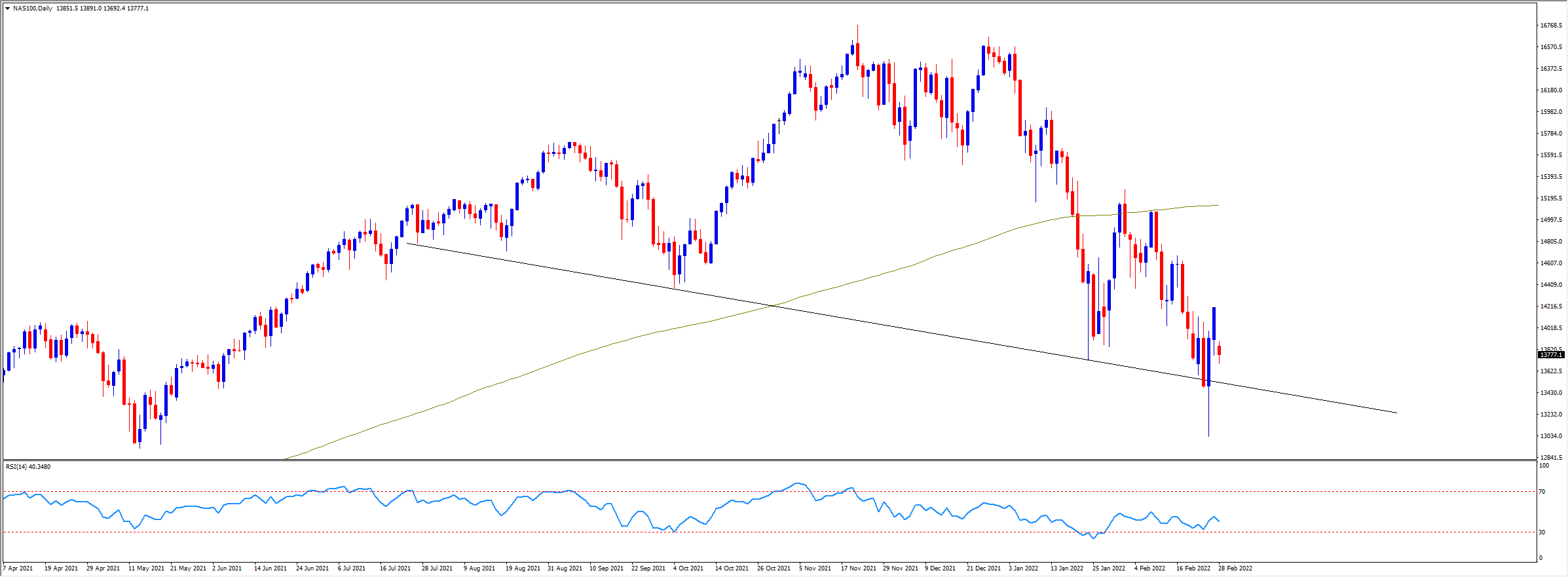

如果反弹成立,那此前超卖最为严重的纳斯达克(从前高回落了15%)当然最值得关注,尤其是FAAMG那些具有避险属性的大型科技股。

NAS100

但是值得注意的是,目前恐慌指数VIX仍然处于27的较高水平。高盛指出现在股市的流动性为2020年3月以来的最低点,这就意味着剧烈的波动随时可能卷土重来。

欧洲股市上周哀鸿遍野,尤其是拥有750亿美元左右俄罗斯敞口的欧洲银行股。香港恒生指数上周跌幅高达6.4%。财报表现不佳的阿里巴巴的港股价格上周重挫近12%,刷新回归港股市场以来的最低水平。

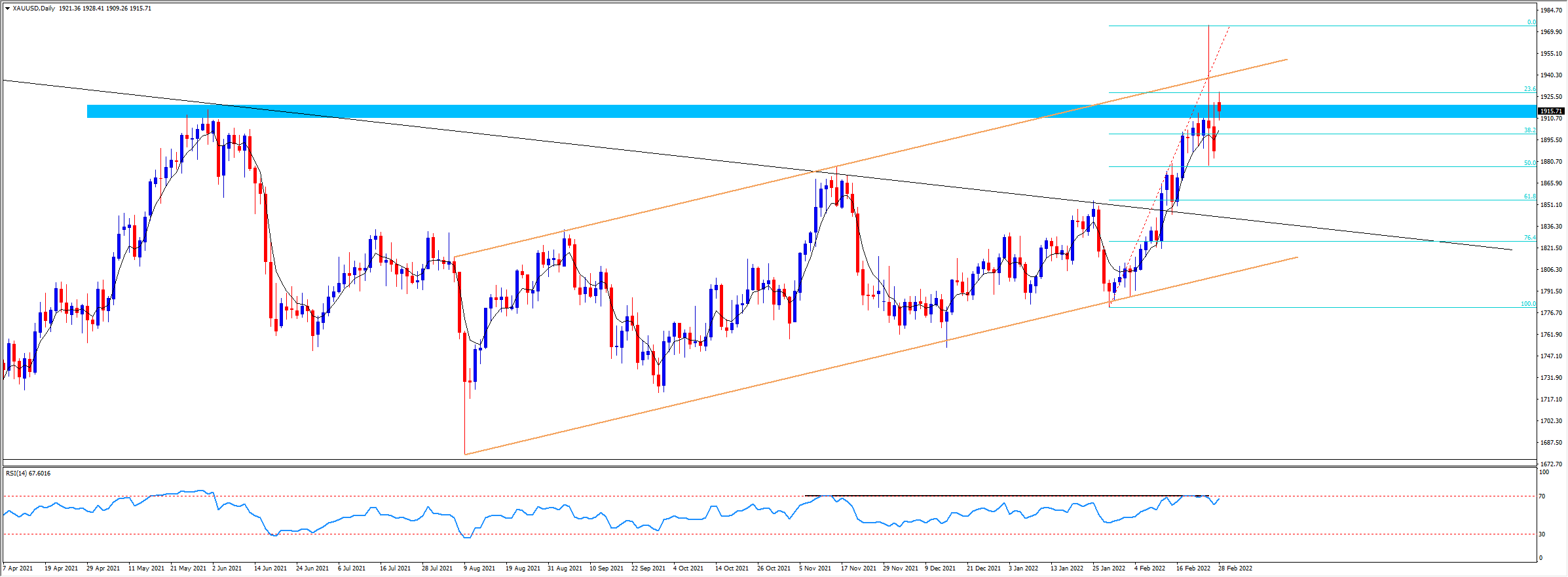

黄金

黄金上周振幅到达惊人的100美元,周中最高触及2020年9月以来的新高1974。但下半周随着避险情绪的降温,金价回吐所有涨幅最终收于1888。

虽然日线和周线图上留下的上影线让人无法忽略,但乌克兰局势的不确定性和对通胀持续上升的担忧令多头保持信心,而美联储若放缓加息进程将是金价冲高的另一大助力因素。CFTC报告显示上周黄金的投机性期货头寸继续增加并创14周新高。周一早盘金价再次跳升至1915附近。

XAUUSD

原油

WTI原油价格上周经历巨震,收盘从100美元上方回落至93.35附近,周线勉强收涨。周末不断升级的制裁措施加剧了投资者对原油供应的担忧,油价周一跳空高开再次触及100美元。

由于俄罗斯本身就是OPEC+的成员国,因此该组织本周大概率将维持增产40万桶/日的决定。虽然伊朗核协议谈判接近尾声,但在地缘政治的巨大风险下油价很难大幅下滑。

外汇

- 欧元

俄乌交战给欧洲带来的影响是显而易见的,如区域的安全和稳定、能源价格的飙升、难民的涌入、避险资本的撤离等,因此欧元连续三周的下跌实属正常。周一承压低开于1.1123。虽然汇价暂时远离了年内低点1.10一线,但只有等反弹迈过了1.13之后才能真正建立短线的上升趋势。在此之前地缘政治风险将继续主导汇价走势。

- 英镑

即使没有乌克兰危机,英镑在此前也已经接近了去年6月以来的下降趋势线以及200天均线的共同压制。英国央行行长对未来加息前景表达了谨慎和克制加速了英镑在上周的回落。若能守住1.3355一线,英镑或将再次向1.3500发起冲击。

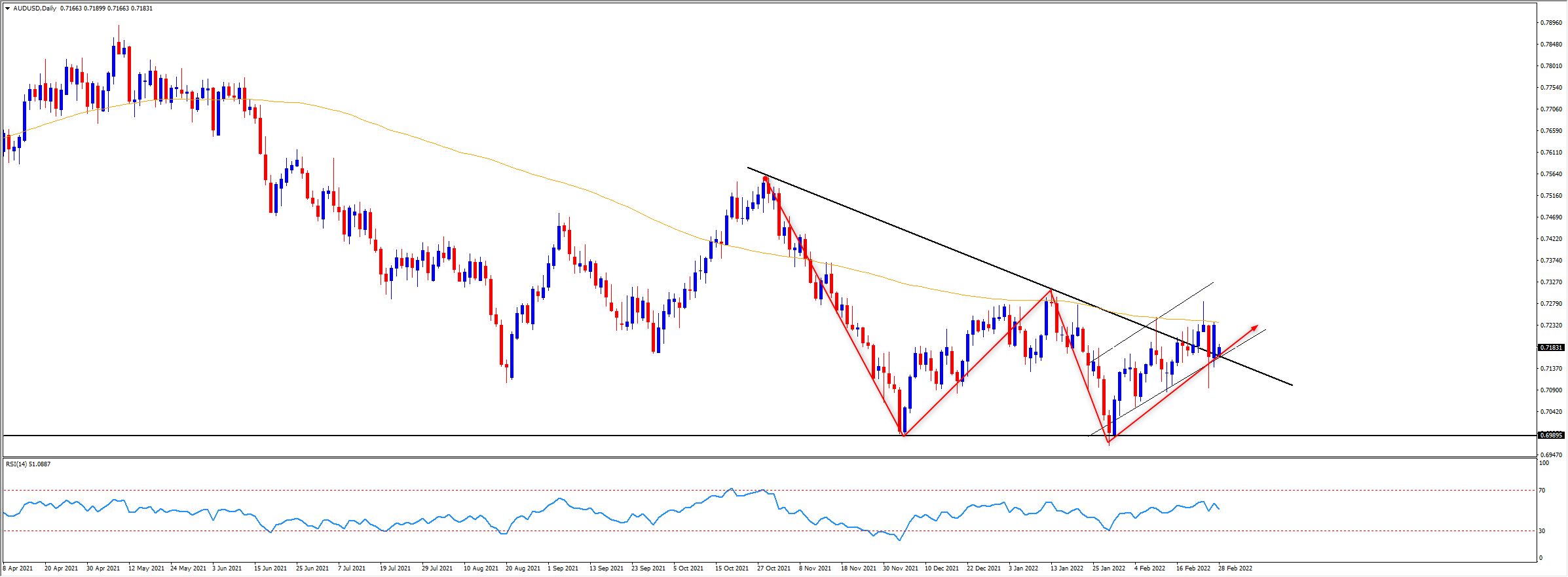

- 商品货币

澳元、纽元、加元等商品货币上周集体逆势走强,主要受益于俄乌局势导致的大宗商品期货价格的暴涨。

AUDUSD

本周二和周三,澳洲和加拿大央行将先后公布利率决议。澳洲的首次加息预计出现在7月,但商品价格的强势表现有望帮助澳元在突破100天均线后继续挑战0.7280的上周高点。加拿大本周加息25bp基本板上钉钉,但加元可能继续维持近来的窄幅震荡走势,关注1.2640-1.2800的交投区间。

做好交易准备了吗?

只需少量入金便可随时开始交易,简单的开户流程,几分钟之内即可申请。

相关文章

重大政策转折 – 中国经济新曙光?

上周,中国当局接连推出了一系列经济刺激政策。 9 月 24 日,PBoC宣布降准、降息,为银行体系注入流动性,并推出针对股市的8,000 亿元专案再贷款计画。两天后,在 9 月的政治局会议上,政策制定者首次明确表态力阻房地产市场下滑,提出调整房屋限购政策,降低存量房贷利率,为房地产市场的回升带来希望。

风险事件频发, CN50展现比较优势

本周伊始,交易员们就开始调整仓位,削减黄金和白银的多头仓位,减少美元的空头仓位,而美国股票指数的活动则保持双向流动的平衡。

一图看市:利好出尽变利空?黄金和瑞郎等避险品种明显回调

本周伊始,交易员们就开始调整仓位,削减黄金和白银的多头仓位,减少美元的空头仓位,而美国股票指数的活动则保持双向流动的平衡。

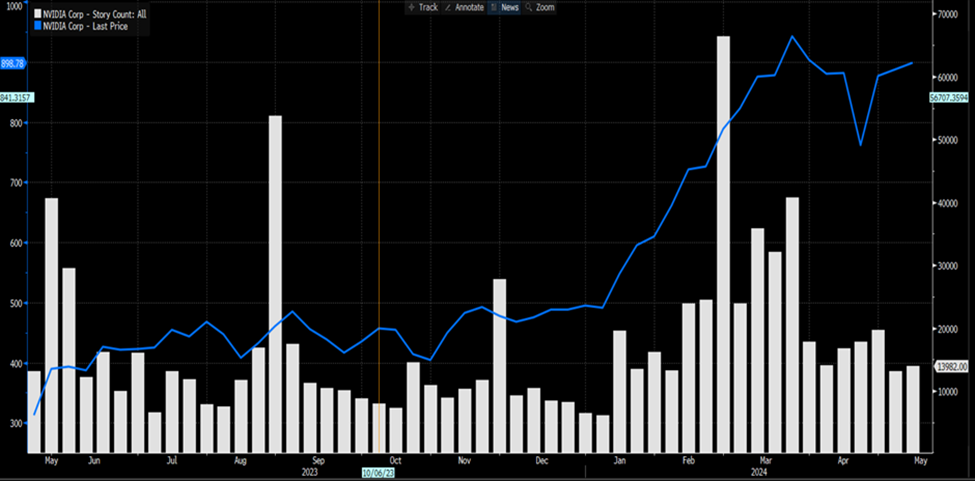

英伟达Q1 25财报 – 迎接新的增长阶段

英伟达再次大显身手,交出了一份强劲的财报,结果显然达到预期。

英伟达2025年第一季度财报预览 – 巨兽是否会苏醒?

英伟达将于5月22日市场收盘后不久(通常为 06:20 AEDT / 21:20 UK)发布财报。

鸽派的英央行,齐头并进的富时100指数

正如预期,英国央行货币政策委员会在 5 月政策会议结束时将银行利率维持在 5.25%,符合市场普遍预期,也符合英镑 OIS 曲线在会议前完全贴现的结果。保持不变意味着政策连续第六次保持不变,英央行利率目前处于去年 8 月以来全球金融危机后的高位。