•

我们关注本周预定的经济数据和美国财报,并质疑鉴于来自中东的流动性消息是否会影响这些事件,或者地缘政治是否会消耗全部注意力和直接情绪。

周五,在中东局势出现恶化之前,我们看到人们纷纷涌入对冲投资组合。局势瞬息万变,现在说周五的对冲是否毫无根据还为时过早,但已经出现了一些积极的消息——例如,美国国务卿布林肯表示援助将通过埃及边境到达加沙,以色列向加沙南部开放供水,超过 60 万加沙人向南迁移。

美国国家安全顾问杰克·沙利文和伊朗官员之间的通话是一个进展,美国警告不要增加侵略。随着以色列的地面攻势深入加沙,风险和能源市场将关注伊朗官员的头条新闻和行动,这些官员表示他们有责任援助巴勒斯坦人。

观察原油和天然气

能源市场是本周第一个推动广泛市场情绪的衍生品,原油和天然气引导投资者交易波动性(期权),以及黄金和国债等经典对冲产品。在“长期走高”以及美国 9 月份消费者物价指数 (CPI) 上涨 0.4% 的背景下,能源价格上涨可能会对市场情绪产生单向打击。

鉴于市场参与者普遍对地缘政治发展的风险定价能力较差,难怪大多数人都希望减轻回撤——但在现阶段,尽管担忧情绪可能会不断增加,但交易者很可能会利用风险资产的优势以减少暴露。

供应中断的可能性是这里的关键方面之一 – 上周我们看到雪佛龙在以色列的塔马尔气田关闭 – 焦点一直是从以色列北部的利维坦气田重新输送天然气 – 如果市场认为这一点天然气田可能会受到影响,然后欧盟天然气可能会激增。许多能源专家认为,这里发生供应事件的风险相当低,但如果各方面的事态发展升级,那么市场出现中断的可能性就会增加。

考虑到欧盟天然气和原油大幅上涨的潜力,风险的熊市理由是,市场增加伊朗限制通过霍尔木兹海峡的液化天然气运输的可能性,特别是卡塔尔液化天然气供应(占全球液化天然气供应量的 20%)。全球液化天然气市场)将受到影响。同样,现阶段这种可能性似乎很小,但这将取决于伊朗的持续参与以及对他们的任何新制裁。

欧元面临下行风险

如果欧盟NG在短期内飙升,那么有关欧洲新一轮能源危机的讨论将重新浮出水面,欧元兑美元可能会趋于平价。如前所述,这种概率目前风险较低,但在考虑风险时,这是市场将关注的问题。

虽然每个头条新闻的情绪都会发生变化,但我们会重新审视周五看到的对冲流动,因为交易员在潜在的缺口风险之前降低了风险——很难判断这些对冲在亚洲是否部分解除。

我们在哪里看到对冲资金流?

- 金价周五上涨 3.4%,涨幅为 3 西格玛,为 2020 年以来第二大单日涨幅。黄金期货合约交易量达到 29.9 万份,创 5 月份以来最高水平。 XAUUSD 1 个月隐含波动率已升至 15%,1 周看涨期权波动率已增至看跌期权的 1.75 波动溢价,这是 3 月份以来的最高水平。

- XAUUSD 价格收盘价较 5 日移动均线溢价 2.8%,这显示了盘中上涨的绝对速度,但盘中均值回归有限——卖家只是袖手旁观。

- 布伦特原油收盘上涨 5%,布伦特原油价格收盘超过 91 美元,并有望回升至近期高点 96 美元——WTI 原油期货出现曲线上升并进一步进入现货溢价——这通常意味着市场出现供应的可能性更高震惊。

- 股票方面,VIX 指数升至 20.78% 的高位,最终收于 19.3%(当日上涨 2.6 个波动率)——VIX 指数为 19.3%,意味着标准普尔 500 指数每日变化百分比为 1.2%,本周变化为 2.7%。

- 标普 1 个月看跌期权隐含波动率目前的交易价格比 1 个月看涨期权溢价 5.46 倍——这种波动性“倾斜”现在是 5 月份以来最悲观的——交易者正在增加对下行看跌期权的需求,以在出现回撤时进行保护。

- 市场广度还不错,标普 500 指数中有 46% 的股票收高——没有出现全面抛售,而是从科技和消费类股转向能源和防御性板块——主食、公用事业和医疗保健。

- 虽然我们看到一些石油货币(挪威克朗和加元)买盘,但交易员对瑞郎和日元进行了防御性买盘——做空新西兰元人民币是当天的焦点(-1.4%),英镑兑美元突破了长期区间低点。

- 美国国债上涨,10 日收盘价为-8bp,30 日国债收盘价为-10bp。

未来一周的大型活动风险:

- 新西兰第三季度消费者物价指数 (美国东部夏令时间 10 月 17 日 08:45) – 市场共识为环比增长 1.9% / 同比增长 5.9%(原为 6%) – 纽元瑞士法郎是周五继避险情绪之后涨幅最大的百分比 – 卖家会跟进吗?

- 英国初请失业金人数/工资数据 (美国东部夏令时间 10 月 17 日 17:00) – 工资共识为 7.8%(不变) – 英国互换预计英国央行在 11 月 2 日的英国央行会议上加息的可能性为 29%,工资数据会影响该定价吗? GBPCHF 交易处于 2022 年 10 月以来的最低水平,看起来可能会逢高卖出

- 美国零售销售 (美国东部时间 10 月 17 日 23:30)——高级读数预计为环比 0.3%,“对照组”元素为 -0.1%。零售数据可能会影响市场情绪,特别是如果我们看到大幅低于预期的话,美元日元和美元瑞郎是对疲软结果最敏感的货币对。黄金可能会在意外下行的情况下找到更多买家。

- 加拿大消费者物价指数 (东部夏令时间 23:30) – 预计总体 CPI 同比增长 4%,核心 CPI 预计同比增长 4%

- 美联储主席杰伊·鲍威尔讲话 纽约经济俱乐部(美国东部时间 10 月 20 日 03:00)——本周的亮点。预计鲍威尔将重点关注债券市场走势正在减轻美联储进一步加息的必要性的观点。

- 中国第三季度GDP (美国东部时间 10 月 18 日 13:00)——共识为同比 4.5%(原为 6.3%)——中国 GDP 可能处于低谷,未来会出现更好的水平。

- 中国 工业生产、固定资产投资、零售销售 (澳大利亚东部时间 10 月 18 日 13:00)

- 英国9月CPI (美国东部时间 10 月 18 日 17:00)——总体 CPI 的共识为同比 6.6%(原为 6.7%)/核心 CPI 为同比 6% (6.2%)——持有英镑敞口的交易者需要管理的风险

- 欧盟消费者物价指数 (美国东部时间 10 月 18 日 20:00)——预计此次修订不会发生变化,总体 CPI 预计为 4.3%/核心 CPI 为 4.5%。对于欧元和欧盟股市来说应该不会有什么大事。

- 澳大利亚就业报告 (美国东部夏令时间 10 月 19 日 11:30) – 普遍估计 9 月份将创造 2 万个就业岗位,而 U/E 利率维持在 3.7% 不变 – 预计澳大利亚就业的影响将是短暂的 – 倾向于工作出售限制当天澳元兑美元并强势卖出。

- 中国新房价格 (澳大利亚东部时间 10 月 19 日 12:30)

- 中国1年期和5年期最优惠利率 (美国东部夏令时间 10 月 20 日 12:15)——共识没有变化,1 年期利率保持在 5.2%,5 年期利率保持在 3.45%

美国盈利(隐含的盈利变动)——高盛 (3.7%)、美国银行 (4.6%)、特斯拉 (5.2%)、Netflix (7.5%)

央行讲话:

英国央行 – Huw Pill、Sam Woods、Swati Dhingra

欧洲央行 – Villeroy、Knot、Centeno、Guindos、Holzmann

美联储——见下面的时间表

做好交易准备了吗?

只需少量入金便可随时开始交易,简单的开户流程,几分钟之内即可申请。

相关文章

风险事件频发, CN50展现比较优势

本周伊始,交易员们就开始调整仓位,削减黄金和白银的多头仓位,减少美元的空头仓位,而美国股票指数的活动则保持双向流动的平衡。

一图看市:利好出尽变利空?黄金和瑞郎等避险品种明显回调

本周伊始,交易员们就开始调整仓位,削减黄金和白银的多头仓位,减少美元的空头仓位,而美国股票指数的活动则保持双向流动的平衡。

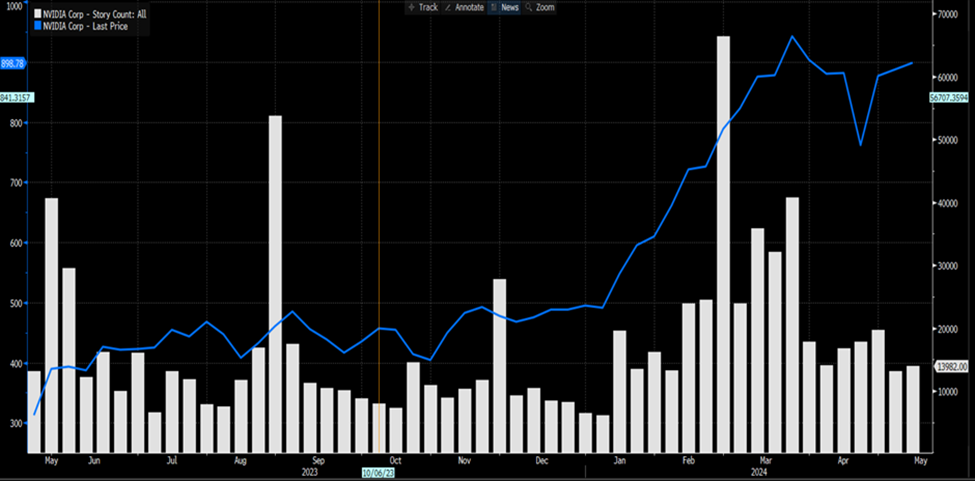

英伟达Q1 25财报 – 迎接新的增长阶段

英伟达再次大显身手,交出了一份强劲的财报,结果显然达到预期。

英伟达2025年第一季度财报预览 – 巨兽是否会苏醒?

英伟达将于5月22日市场收盘后不久(通常为 06:20 AEDT / 21:20 UK)发布财报。

鸽派的英央行,齐头并进的富时100指数

正如预期,英国央行货币政策委员会在 5 月政策会议结束时将银行利率维持在 5.25%,符合市场普遍预期,也符合英镑 OIS 曲线在会议前完全贴现的结果。保持不变意味着政策连续第六次保持不变,英央行利率目前处于去年 8 月以来全球金融危机后的高位。

HK50牛市爆发:上行动能还会持续多久?

4月中旬以来,HK50的上行走势引发了越来越多的市场关注。