摘要:随着早些时候低于预期的美国通胀数据尘埃落定,市场消化了联邦公开市场委员会进一步收紧政策的可能性,交易员们继续思考现在的趋势是否已经更加果断地转向有利于美元空头的方向,以及美元可能会在年底前进一步下跌。

也许衡量长期市场趋势的最简单(尽管有点粗糙)的方法是衡量美元兑 G10 货币相对于关键移动平均线的交易位置。例如,欧元/美元目前自夏末以来首次交投于 100 日和 200 日移动均线上方。

然而,事情并没有那么简单。在G10外汇的其他方面,美元相对于一篮子货币经历了一年来最糟糕的一天。美元指数 (DXY) 跌破 100 日移动均线上方,同时也运行到了重要心理关口 104 下方。

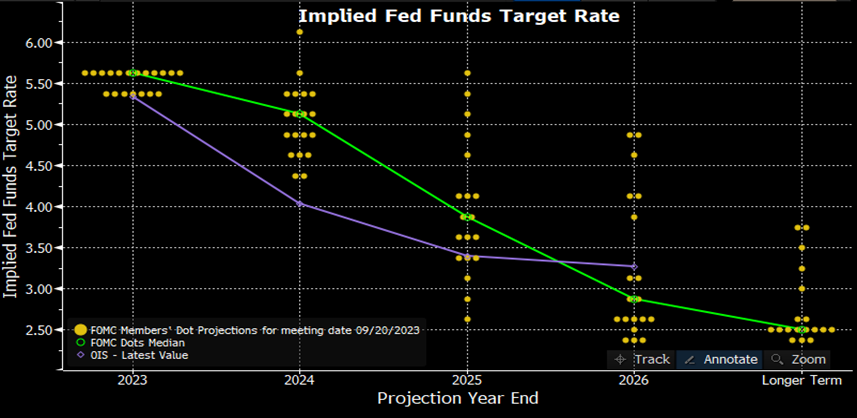

在这技术面走势的背后,利率仍然是美元的关键驱动因素。市场显然相信 FOMC 的加息周期现已结束,OIS 定价没有进一步收紧的机会,导致国债(尤其是长期国债)很可能不太可能重新测试该周期的10月中旬的高位。随着通货紧缩持续到 2024 年,以及美国经济在这大部分时间里表现出的强劲经济势头,收益率似乎可能会继续走低,显得褪色。

然而,重要的是要认识到,虽然定价不会进一步收紧,但货币市场确实预计从明年年中开始美联储将大幅宽松,到明年12月将降息约 100 个基点。

联邦公开市场委员会 (FOMC) 可能对这种速度感到有点不舒服,因为维持紧张的金融状况对于在合理的时间内将通胀率恢复到 2% 的目标至关重要。

在市场展望12月联邦公开市场委员会 (FOMC) 会议之际,这确实给政策制定者带来了相当棘手的沟通问题。该声明可能会进行调整,以反映不可避免的情况,即进一步加息已不再可能,尽管委员会需要在这样做的同时,还会再次试图向人们灌输“更高的价格,更长的时间”的信息。因此,“点阵图”不太可能将 2024 年的降息幅度超过目前预计的 50 个基点。

预览

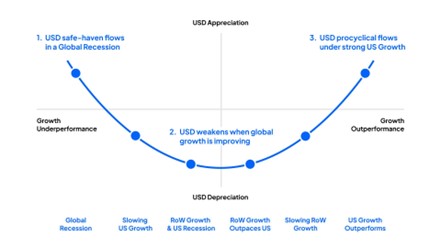

因此,随着政策差异看起来不再对美元有利,且经济增长继续放缓,我们似乎正在走向一种市场处于“美元微笑”中间的环境,在这个阶段,美元往往会陷入困境。随着政策和增长分歧缩小,有利于世界其他地区,并且避险需求消散,其与发达市场同行的差距也在缩小。

这样的环境对于股票等风险较高的资产来说应该是有利的。标准普尔500指数表现积极,巩固了近期突破 4,500 点的涨幅,并且以明显跳空的方式突破了下降趋势线。情况似乎为年底的反弹做好了准备。

接下来十二月份的美联储利率决议之前,各种预期的较量究竟哪方胜出,敬请期待。

做好交易准备了吗?

只需少量入金便可随时开始交易,简单的开户流程,几分钟之内即可申请。

交易者洞察 – 宽容的美联储是多头的绿灯

我们经历了FOMC会议和本周的重要风险事件,广大投资者听到了他们想听到的消息 – 美联储对通胀持宽容态度,尽管两个CPI数据较热,但他们的想法并没有发生太大变化。

恒生指数运行至关键节点,Tradingview能看出什么?

近期以来,香港股市持续回暖,恒生指数已经上涨至16,000关口之上。距离1月份14800的低点已经上涨13%。从技术面角度来看,双重底能否形成的关键就在这周。目前恒生指数运行至下跌通道上轨,若能够突破,那么反转确认的信号将会更强烈。

交易者每周策略手册:长期事件风险,短期睡眠

本周市场将活跃起来,对一系列令人难以置信的一级事件风险的结果做出反应,大约有 14 次央行会议,其中包括 6 次 G10 央行会议,以及众多新兴市场央行会议。

日本央行会议手册——日元的地雷,但不会改变游戏规则

最近的媒体报道引发了人们的预期,即日本央行(BoJ)正在为摆脱非常规货币政策环境做好准备。这实际上意味着日本央行将其政策利率从-0.1%(负利率政策或NIRP)提高至0.0%。

交易员每周策略手册:记录是用来打破的

上周市场平静开局过后,周五美国交易时段看到风险重新活跃。美国ISM制造业指数疲软,仅为47.8,其中新订单和就业子组成部分尤为引人注目。与此同时,美联储成员 Lorie Logan 和 Chris Waller 的评论促使美国国债的强劲反弹,市场预期在2024年将进一步降息。

交易员思考 – 美联储理事Waller阐述了降息路径

美联储理事Waller打开了潘多拉盒子,加速了有关美联储降息的辩论,从而验证了市场对美联储将在整个2024年调整联邦基金利率的高度期望。