昨天亚洲交易市场非常激动人心,交易员们对日本央行总裁植田和男的鹰派采访做出了反应。简单来说,在数据允许的情况下,植田总裁为首次升息和摆脱负利率政策(NIRP)制定了一条有条件的路径和时间表。

我们可以假设日本央行也距离放弃收益曲线控制(YCC)更近一步,从逻辑上可以认为,日本央行希望能够同时提高利率并取消YCC。

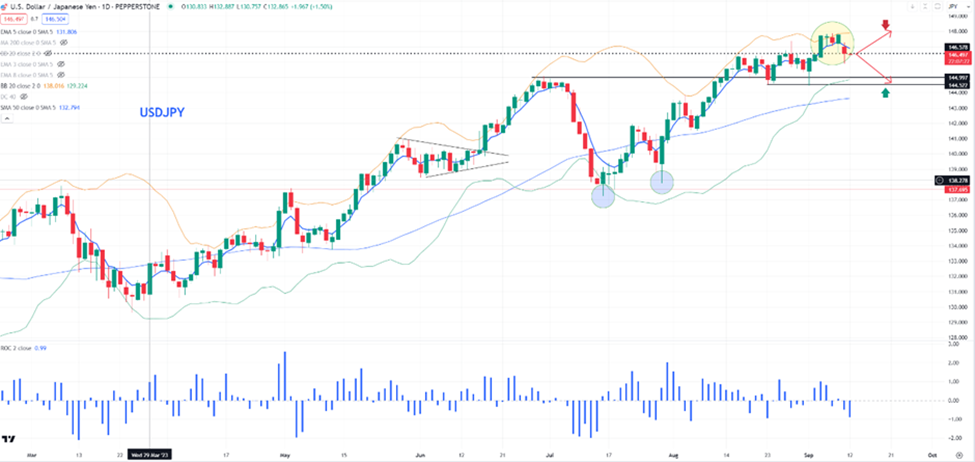

植田总裁讲话的结果是日本掉期和政府债券收益率急剧上升(日本政府5年期债券上涨6个基点至28个基点)。收益率上涨的动态迫使日本央行进行干预以限制抛售。USDJPY有所反应,交投升至145.90,但在整数关口之下找到了买家,截止撰写本文时,围绕此前146.56的突破高点波动。

我们的客户偏好相当微妙,虽然在日元方面净多头,但对于更明显的下行动态仍然持怀疑态度,USDJPY 59%的空仓仓位印证了这一点。这与快钱杠杆机构基金报告的日元仓位相符。

尽管植田的采访对于日元多头来说当然是有益的,但我在当前阶段对于我们听到的消息并不感到过于兴奋,这些行动更多是中期问题。工资是日本央行的核心考虑因素,但我们要等到2024年4月才能获得春季工资谈判的结果,而11月是我们可能看到早期估算结果的时间。所以实际上,这个重大的催化剂还需要一段时间才能看到,而且在大约六个月内不会有利率设定的变化,尽管市场总是活在未来,并会提前预期这些变化。

USDJPY 日线图

支持USDJPY回撤的外汇基金案例

短期的统计水平和隐含波动仍然非常低,而股市得到支持,进而继续推动了JPY融资的套利交易。市场正在争论美联储是否会在11月加息,而我们在美国CPI(周三 22:30 AEST)发布前夕,这一数据可能会影响对美联储是否会再次加息的预期,并影响美元。同时我们也可以认为,JGB(日本政府债券)收益率进一步上升不会导致日本养老金/保险基金大规模撤资和再配置到日本债券中,因为10年期JGB已经在进行货币套期保值的基础上超过美国10年期国债212个基点。

交易 USDJPY – 在区间内操作

考虑到这一点,战术上,我认为在短期内交易者最有可能寻求在区间内交易,在148上方卖出涨势,同时在144.50的区间低点提供支撑并买入回调。支持这一观点的是,USDJPY一周的隐含波动率为9.07%,相当于一周内上下波动152个点。如果美国CPI显著超出或低于共识,可以重新评估这一观点,但目前来看,进行区间交易似乎是最有可能的路径。

做好交易准备了吗?

只需少量入金便可随时开始交易,简单的开户流程,几分钟之内即可申请。

交易员手册 – 在至暗时刻购入风险资产

本周一个持续受关注的主题是中国市场动向——特别是,中国对做空方采取了几项有针对性的措施。

US500 和 NAS100 再创新高

经过一段交易区间在4800-4660点之间波动的横盘整理时期之后,US500指数终于在上周五突破了这一区间,超过自2022年1月以来设定的盘中和收盘纪录,创下历史新高。这种上涨势头持续到本周,指数一度触及4870点。

值得交易员留意的五张图表

自1月10日以来,JPN225指数的急剧上涨一直吸引着客户的广泛关注,该指数已突破了36,000点大关。

交易员每周指南 – 是时候买入波动性了吗?

随着美国CPI和PPI的发布,市场更加确信美联储的宽松周期将从三月开始,预计从这个起点开始,每次会议都会降息25个基点。

交易员手册 – 让美好的时光继续

就在你开始感觉到风险资产(如股票)可能会进入一个更长时间的下跌期,各位联邦储备银行成员谈论到金融环境的放松减少了降息的需求时,我们看到NAS100、US500和US2000出现了强劲反弹。

对12月美国非农就业报告有何期待?

今年第一个重大风险事件对金融市场来说迫在眉睫,美国 12 月就业报告将于周五公布,这将为 2024 年第一个假期缩短的交易周画上句号。