•

在经历了事件风险相对低迷的一周后,未来一周交易员的注意力将重新集中在全球经济增长动态上,特别是中国、欧洲和美国。美国CPI数据是焦点,但要让12月或1月的FOMC会议变成“实时”状态,则需要出现较大的上行惊喜(与共识预期相比),并且利率交易者可能会在短期内交易对2024年下半年降息的预期。

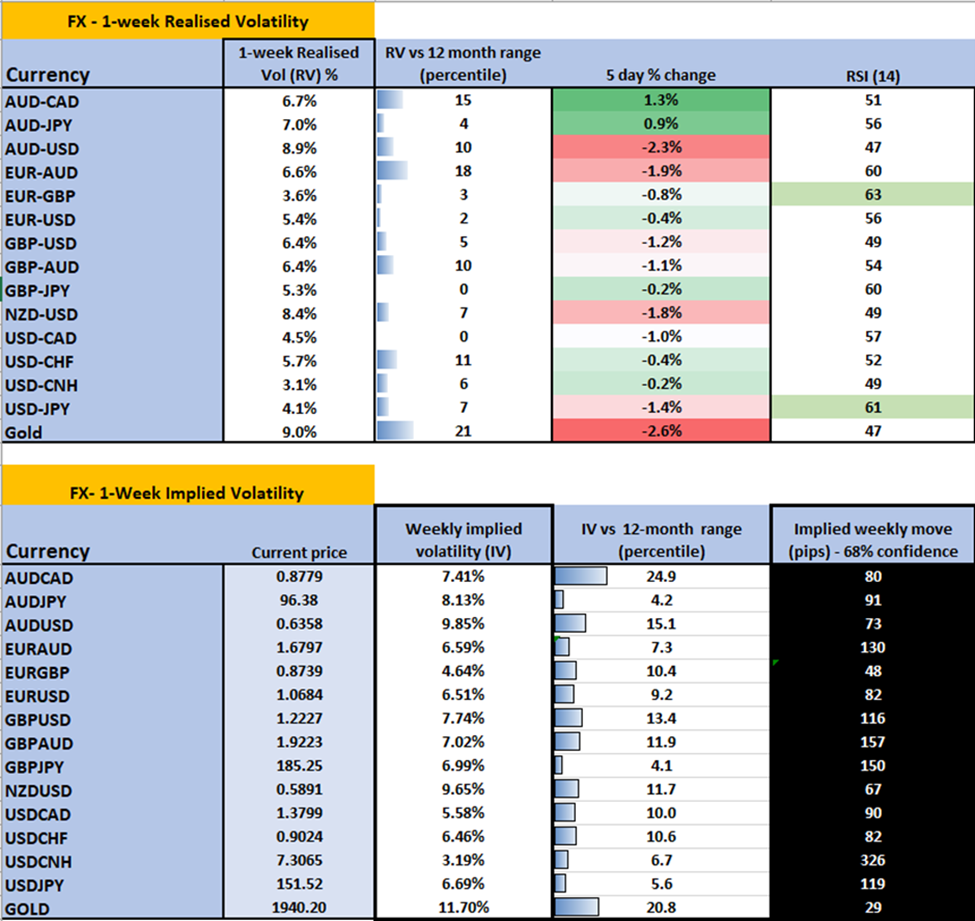

美元最近略有反弹,测试106关口,EURUSD朝着1.0600方向发展,USDJPY进入151.50。虽然我们在外汇市场看到了一些波动,但实现波动率(1周)非常低,几乎所有的货币对都处于或低于过去12个月波动范围的第10百分位。RSI都在50左右,这表明缺乏趋势条件,交易条件较为平淡。在这种情况下,日本财务省(MoF)的日元干预可能会改变局势,但仅出于此想法而购买日元适合特殊情况交易者。

美国实际利率再次上升,值得关注,由于地缘政治风险溢价被从金价中剔除,我们可能会看到金价重新建立其通常与债券市场动态的高度相关性。简单地看一下更高的时间框架,卖方牢牢掌控着黄金市场,价格测试10月至11月涨势的38.2%斐波那契回撤水平 – 如果跌破1933,可能会看到1910/00的水平。

白金和钯金也值得关注,因为它们在这个市场中难觅朋友,虽然极度超卖,但在上涨时依然可能会遇到卖方。

我们的股指流动性仍然相当活跃,显然,NAS100是眼下快钱所在的地方,交易员正在购买表现良好且热门的股票,卖出表现不佳的股票 – 因此动量是当下的主要策略。在加密领域也是如此。如果要采用较低贝塔策略,则做多NAS100/做空US2000是一种方式,而做多NAS100/做空中国是另一种方式,但由于本周中国的增长和信贷数据在起作用,这种交易是有风险的,因为中国当局不希望股市跌破年初低点。

此外,我们还将在本周看到阿里巴巴和腾讯发布季度财报,因此香港50指数可能会变得活跃。

穆迪周五的前景下调无疑引起了一些关注。市场上没有人对此感到太过震惊,而且对前景变为负面的理由已经被充分讨论。然而,这已经是今年第四次由评级机构采取的评级行动,有可能我们会在某个阶段看到评级被下调的情况,标志着美国失去了三大评级机构对其的AAA信用评级。这不是一个会引发市场波动的故事,其中涉及到一些语义上的玩味。人们可以预期共和党将在明年的选举中利用这一点,尽管移民(边境安全)、堕胎/妇女权利和经济是主要的选民决定因素,但政府的财政状况也开始成为一个主流因素。

本周的重大事件风险

- 美国政府关门 – 国会避免政府关门的截止日期是11月17日。这可能成为头版新闻,因为它再次突显了国会的失能,但不太可能成为跨市场波动的主要催化剂。目前似乎已经制定了一个短期解决方案,众议长约翰逊提出了一个分阶段的临时资金计划,将一些政府机构的资金提供到1月,其他机构提供到2月。

- 中国信贷数据(本周无具体日期 – 任何时间)- 中国的新贷款和M2货币供应可能会影响市场情绪,市场预期10月新贷款规模将大幅下降,为人民币6550亿元(9月为人民币2310亿元)。低于共识的贷款数据可能导致中国/香港股市出现抛售,恒生中国企业指数有望重新测试5800左右的10月低点。

- 英国失业申领和工资报告(11月14日 08:00AEDT)- 预计英国工资将下降至7.7%。如果工资数据低于7.7%,英镑可能会大幅下跌。

- 欧元区第三季度GDP(11月14日 21:00AEDT)- 在最近欧元区一系列疲软的数据报告之后,我们将迎来欧元区第三季度GDP数据,预计季度环比将下降0.1%,而年同比增长0.1%。值得关注的是EURGBP,价格有可能开始牛市趋势,突破 0.8760 将看到动能回升,并且提高强劲上涨至0.8900的可能性。

- 澳大利亚第三季度工资价格指数(11月15日 11:30AEDT)- 经济学家共识是季度环比增长1.3%/同比增长3.9%(从3.6%)。由于 12 月澳洲联储会议加息的可能性为 6%,而 2 月加息的可能性为 32%,工资在4%以上将导致加息预期再次上升.

- 中国月度数据发布(11月15日 13:00AEDT)- 中国工业生产、零售销售和固定资产投资数据即将公布,市场预计各项增长数据将有所改善,特别是零售销售,预计同比增长7%(9月为5.5%)。

- 美国CPI(11月15日 00:30AEDT)- 本周的主要事件风险——市场预计广义通货膨胀率月环比增长为0.1%/同比为3.3%,核心CPI月环比增幅为0.3%/同比增幅为4.1%。以核心CPI月环比为指导,如果该增长低于0.2%,可能会看到美元抛售,进一步推动NAS100的涨势。如果上升超过0.35%,可能会引发美元买盘,对黄金和股市产生一定压力。

- 英国CPI(11月15日 18:00AEDT)- 共识预计广义CPI同比增长4.7%(从6.7%)/核心CPI 同比涨5.8%(从6.1%)。只要不出现强劲的上行偏离,通胀进一步减缓将证明货币政策的定价是合理的。考虑到目前2024年第二季度未定价加息,6月之后的降息可能性大增。英国CPI公布后,英镑交易者可能对英国央行成员 Haskel 的评论感兴趣。

- 美国零售销售(11月16日 00:30AEDT) – 预计月环比下降0.3%,主要受新车和汽油销售的影响。重要的是, “控制组”——更直接影响GDP计算的商品组——预计将上升0.2%。这一数据点的结果可能导致GDP增长预测模型在较短时间内上调或下调,目前Q4 GDP预测约为2%。

- 澳大利亚就业报告(11月16日 11:30AEDT)- 共识预计将新增25,000个就业岗位,失业率为3.7%(不变)。由于在第三季度工资价格指数后发布,就业报告的结果可能会进一步影响对2月或3月升息的预期,从而使澳元产生短期波动。

值得关注的企业营收

- 美国企业营收 – 本周美国零售商将发布报告,可能提供关于利润率和美国消费者的指导和见解——主要关注家得宝(11月14日-盘后)、塔吉特(11月15日-盘后)和沃尔玛(11月16日 23:00AEDT)。

- 香港企业营收 – 腾讯(11月15日)和阿里巴巴(11月16日)发布季度财报。

- ASX200 – ANZ发布2023财年收益报告(11月13日)。

央行发言人

- 澳联储 – Kohler 讲话(11月13日 10:30 AEDT)

- 美联储 – 本周将有22位美联储发言人。在美国CPI数据发布后发言的人可能会更具洞察力。

- 欧洲央行 – 本周有17位不同的欧洲央行官员计划发表讲话,具体安排如下:

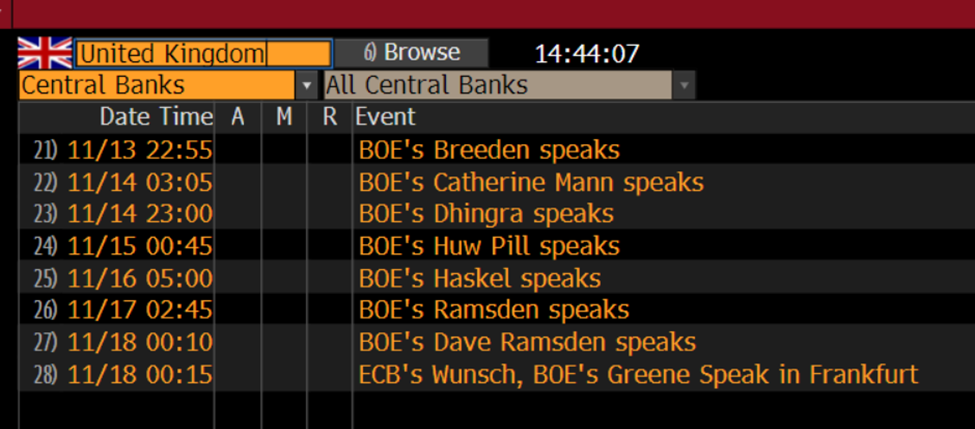

- 英国央行 – 我们将听取英国央行成员 Breeden、Mann、Dhingra、Huw Pill、Haskel、 Ramsden 和 Greene 的发言。

做好交易准备了吗?

只需少量入金便可随时开始交易,简单的开户流程,几分钟之内即可申请。

相关文章

交易员手册 – 五张值得关注的图表

我们通过五张至关重要的图表,探索金融市场的核心,揭示关键的发展趋势。

买美元,戴钻石?

美元在本周初再次大幅上涨,美元指数突破了今年3月105.90的高点,同时也突破了心理关键的106关口。

交易员手册 – 将更高利率维持更久的政策渐入人心

上周在各国央行密集召开会议的背景下,全球金融市场似乎终于开始接受“将更高利率维持更久”的政策信息。

本周市场回顾:央行利率决策成焦点,美指强势英镑再跌

我们可以从数据发布中普遍观察到通胀退热的乐观情况,对冲事件风险是本周交易的主旋律。

交易员手册 – 再见,升息

本周是各大中央银行的盛会,其中许多会议是“实时的”,我们应该会看到进一步的紧缩政策。

点位是否能成为市场波动的新来源?

G10外汇每日高低区间处于今年以来的低点。这是风暴前的宁静,还是只是单纯的平静…?