当许多人试图对美国股市的长期走高进行推理时,一个明显的因素是,市场看到 2023 年和 2024 年之间的一个重大区别——“美联储看跌期权”已经重生,风险资产的隐喻安全毯又回来了在混合中。

年初的预期和年底的现实

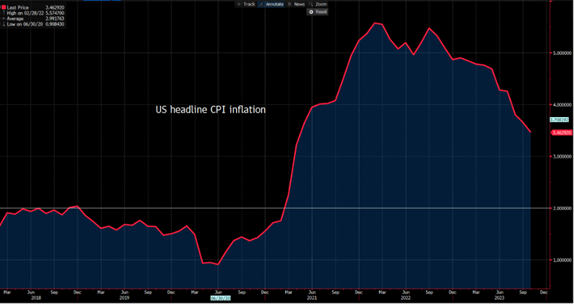

将我们的思绪拉回到 2023 年 1 月,但是投资者看到的是通胀率的下降,总体 CPI 从 9.1%(2022 年 6 月)下降到 6.4%(12 月)。尽管如此,当时人们对通胀进一步下降的信心仍然很低,交易者认为通胀的路径是均匀分布的,认为2023年通胀的绝对水平也仍然很高,美联储一心想将其降低。当时许多人认为不断地加息可能会以经济衰退为代价。

在当时,美联储正致力于通过每年 950 亿美元的资产负债表冲销(或 QT)来缩减资产负债表。对许多分析人士来说,流动性减少意味着对股票和信贷持减持或看跌态度。这就不难理解为什么2023年出市场会感到脆弱,认为S&P500 指数下跌15-20%。

但是站在2023年12月底的角度去看,标普500指数在2023年上涨了23%。这说明计划永远赶不上变化,美国通胀的跌幅并没有呈现“平台式稳固”,而是流水似下跌。美联储也在9月份完成了今年年内的最后一次加息。

2024年市场目前预期是利率明显下跌

2024年初,美联储将拥有 5.3% 的联邦基金利率水平。如果企业和消费者需要更多的支持,美联储可以降低利率。

美联储已将资产负债表缩减了1万亿美元,并有大量案例研究显示,美联储资产负债表的使用在提供有针对性的即时支持方面非常有效。美联储可以并将毫不犹豫地利用其资产负债表提供目标流动性和资本,以避免任何被视为潜在的系统性问题。

最重要的是,美国通胀率达到较低水平的可能性很大。因此,美联储有更大的空间在必要时放宽政策,尽管美联储官员表示他们的工作尚未完成,实现 2% 通胀目标的最后冲刺是最困难的部分,但当核心 PCE 达到 3.5% 并不断下降时,他们可以更有效地进行前置削减。

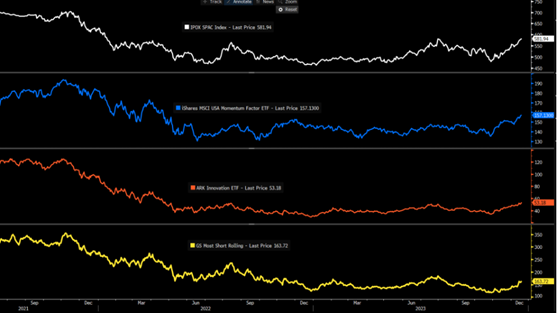

近来,我们看到美国股票和 ETF 基金大量流入,公司股票回购加速抑制了波动性。在这些资金流中,垃圾股和高杠杆股票以及高利空头股受到了积极的追捧–信心显然是亢奋的。

如果 2024 年出现下半年风险事件,那么美联储将不惜余力降息来支持资产市场。因为最近的历史表明,当坏事发生时,几乎总是以积极的方式得到纠正。

预期和现实

关于鸽派美联储的讨论将是 2024 年的一大热点。市场甚至可能对此进行试探并用市场预期倒逼美联储,以探寻其是否愿意采取行动和提供支持。对于市场参与者来说,这意味着股票资产下跌后往往更容易受到支撑,逢低买入 将再次流行起来。

做好交易准备了吗?

只需少量入金便可随时开始交易,简单的开户流程,几分钟之内即可申请。

风险事件频发, CN50展现比较优势

本周伊始,交易员们就开始调整仓位,削减黄金和白银的多头仓位,减少美元的空头仓位,而美国股票指数的活动则保持双向流动的平衡。

一图看市:利好出尽变利空?黄金和瑞郎等避险品种明显回调

本周伊始,交易员们就开始调整仓位,削减黄金和白银的多头仓位,减少美元的空头仓位,而美国股票指数的活动则保持双向流动的平衡。

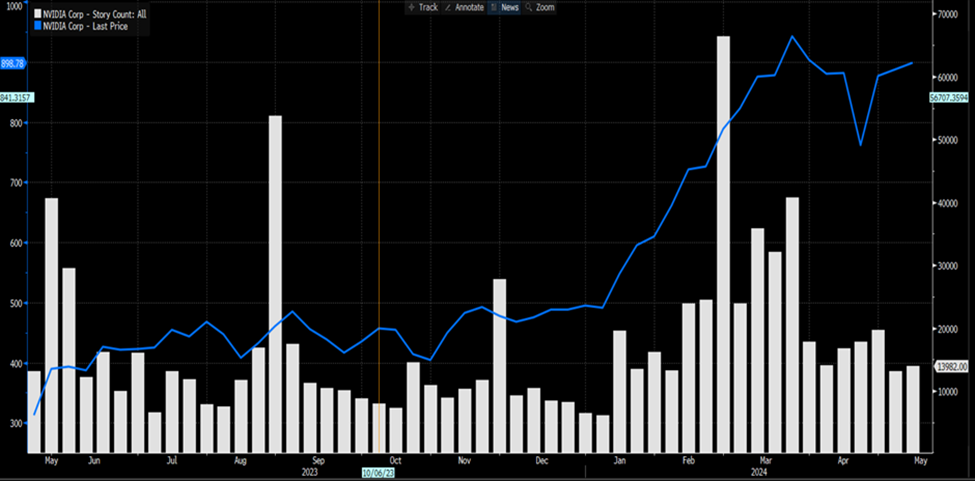

英伟达Q1 25财报 – 迎接新的增长阶段

英伟达再次大显身手,交出了一份强劲的财报,结果显然达到预期。

英伟达2025年第一季度财报预览 – 巨兽是否会苏醒?

英伟达将于5月22日市场收盘后不久(通常为 06:20 AEDT / 21:20 UK)发布财报。

鸽派的英央行,齐头并进的富时100指数

正如预期,英国央行货币政策委员会在 5 月政策会议结束时将银行利率维持在 5.25%,符合市场普遍预期,也符合英镑 OIS 曲线在会议前完全贴现的结果。保持不变意味着政策连续第六次保持不变,英央行利率目前处于去年 8 月以来全球金融危机后的高位。

HK50牛市爆发:上行动能还会持续多久?

4月中旬以来,HK50的上行走势引发了越来越多的市场关注。