我们看到日经昨晚发表了以“日本央行调整政策,允许10年期收益率超过1%”为标题的新闻。当然,这可能是一种误导,他们或将会维持政策不变,而非坚定表示YCC(收益率曲线控制)上限的变化即将来临。现在这种可能性较小,赔率有利于将YCC 10年期国债收益率上限提高到1.5%。

完全取消YCC的可能性也较小,但并非完全不可能,这一情景的出现可能对全球债券市场产生重大影响。想象一下,我们几乎可以在日本国债(JGB)市场中实现全面的价格发现似乎令人难以置信。

在等待现货JGB的反应时,我们已经看到日本10年期国债期货出现了强烈的抛售,日本10年期掉期升至1.15%,这表明市场已经准备好进行政策调整。日元的反应比我预期的更为明显, USDJPY汇率下跌了100个点,至148.81的低点,尽管后来汇率找到支撑并重新突破了149关口。

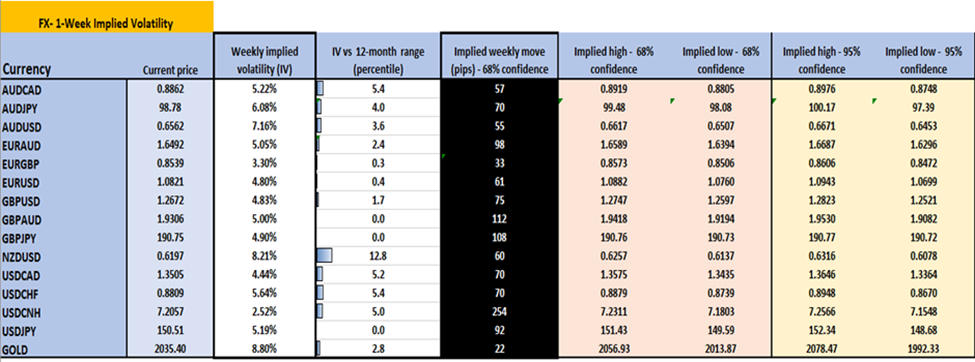

USDJPY的日内期权暗示着今天交易会有122点的浮动(上涨或下跌),因此预计会有积极的波动,这对于交易者的持仓规模和风险有着重大影响。风险经理同样明白,今天上午9点到中午 12 点之间的某个时间可能会发生潜在的波动性事件,而他们暴露于该风险的程度取决于他们如何应对全新交易日。

在其他条件相同的情况下,将YCC上限从1%提高到1.5%应该会吸引更多的JPY买家,并在交易中将USDJPY和其他与日元相关的货币对推低。然而,目前市场已经充分定价了这一变化,风险与回报的权衡已经发生了变化。如果日本央行对YCC进行调整,而伴随着支持性措辞,表明他们将通过购买国债来抵消不必要的交易日内波动,那么市场对于这一举措的反应可能不那么明确。

我们还需要考虑日本央行对通胀上调的程度,以及提前解除负利率政策的时机。作为其主要考虑因素,算法交易系统很可能会对围绕YCC上限是否调整的新闻标题作出反应。日元和日经225指数的变动程度将由这些相互抵消的因素,以及市场的流动性和仓位来决定。

虽然期权波动率表明我们可能会看到更大的波动,但我倾向于当天逢高卖出至 149.70/80。对日元多头头寸的持续风险将是股市大幅上涨和波动性降低,导致资金大举回流到套息头寸中。

做好交易准备了吗?

只需少量入金便可随时开始交易,简单的开户流程,几分钟之内即可申请。

恒生指数运行至关键节点,Tradingview能看出什么?

近期以来,香港股市持续回暖,恒生指数已经上涨至16,000关口之上。距离1月份14800的低点已经上涨13%。从技术面角度来看,双重底能否形成的关键就在这周。目前恒生指数运行至下跌通道上轨,若能够突破,那么反转确认的信号将会更强烈。

交易者每周策略手册:长期事件风险,短期睡眠

本周市场将活跃起来,对一系列令人难以置信的一级事件风险的结果做出反应,大约有 14 次央行会议,其中包括 6 次 G10 央行会议,以及众多新兴市场央行会议。

日本央行会议手册——日元的地雷,但不会改变游戏规则

最近的媒体报道引发了人们的预期,即日本央行(BoJ)正在为摆脱非常规货币政策环境做好准备。这实际上意味着日本央行将其政策利率从-0.1%(负利率政策或NIRP)提高至0.0%。

交易员每周策略手册:记录是用来打破的

上周市场平静开局过后,周五美国交易时段看到风险重新活跃。美国ISM制造业指数疲软,仅为47.8,其中新订单和就业子组成部分尤为引人注目。与此同时,美联储成员 Lorie Logan 和 Chris Waller 的评论促使美国国债的强劲反弹,市场预期在2024年将进一步降息。

交易员思考 – 美联储理事Waller阐述了降息路径

美联储理事Waller打开了潘多拉盒子,加速了有关美联储降息的辩论,从而验证了市场对美联储将在整个2024年调整联邦基金利率的高度期望。

交易员一周前瞻:灵活应对我们的交易环境

当我们准备在新的交易周投入战斗时,我们翻看日历,看到重点事件包括美国核心PCE和欧元区通胀、新西兰央行会议、中国PMI以及众多美联储发言人 – 我们重新集结,评估交易环境的同时考虑每个数据发布前后可能出现的巨大波动,通过这些评估来制定我们的交易策略和计划。